Prêt Immobilier et Assurance Emprunteur : Une nouvelle pratique commerciale abusive décelée !

Le pôle économique des experts du financement et du patrimoine est constitué d’anciens banquiers, gestionnaires de patrimoine, courtiers en prêts immobiliers et un expert ayant travaillé à la Banque de France.

Préambule :

Nous ne citerons pas la banque.

Mon Intermédiaire Financier a décidé de ne pas travailler avec cette banque depuis bien longtemps, en raison de ses pratiques commerciales douteuses et trompeuses.

Voici une autre bonne raison de s’attacher les services d’un vrai professionnel de courtage en financements immobiliers.

En choisissant de confier votre demande de financement à Mon Intermédiaire Financier, vous optez aussi pour un courtier qui va sélectionner, certes les meilleures conditions de marchés, mais aussi (et c’est aussi important) un vrai partenaire bancaire qui va pouvoir réellement vous accompagner dans la mise en place d’un financement bancaire, en partenariat avec votre courtier en prêt immobilier.

Un vrai cas client (un prêt à hauteur d’1,7M€ sur 20 ans).

Le client (M. Alphonse D., 52 ans) souhaite financer une acquisition locative importante au Cap Ferret.

Alphonse D. était pressé et a signé une demande de prêt rapidement auprès de sa banque, dont les formalités médicales ont été simplifiées en plein COVID 19, en un simple questionnaire de santé simplifié.

Le conseiller bancaire lui a fait signer son assurance de prêt, en lui précisant qu’il pourra la changer par la suite via la loi Hamon ou la loi Bourquin.

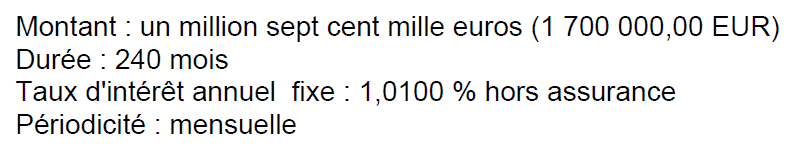

Les caractéristiques de prêt sont les suivantes :

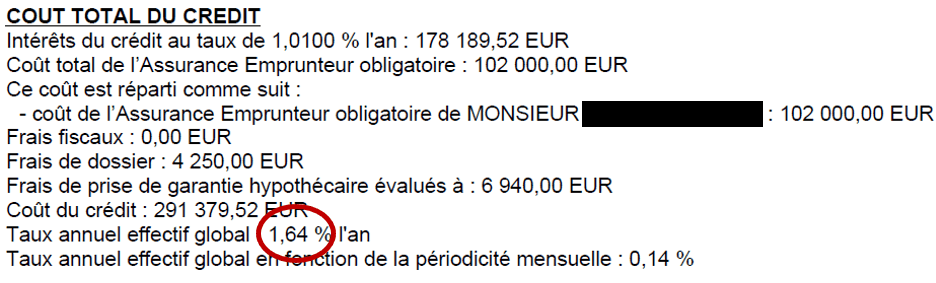

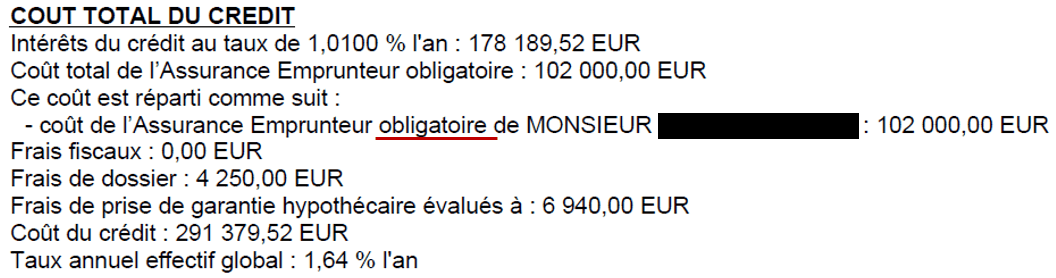

Quelques paragraphes après, nous pouvons consulter le coût total du prêt, avec le TAEG :

Pour un emprunteur de 52 ans, obtenir un prêt d’1,7M€ à 1,01% (taux nominal hors assurance) sur 20 ans (240 mois), et avec un TAEG à 1,64%, représente une très bonne offre.

Sauf que la réalité est bien différente…

Point n°1 :

S’agissant d’un bien à usage locatif, la banque aurait pu valider des couvertures restreintes au Décès et la PTIA (Perte Totale et irréversible d’autonomie).

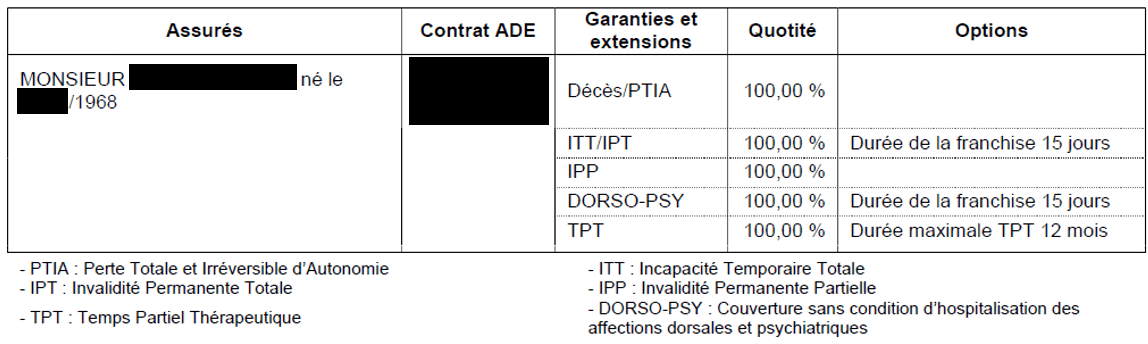

Dans le cas d’Alphonse D., la banque a tout mis : Décès + PTIA + ITT + IPT + IPP + options Dos et Psy (Cf. ci-dessous)

Le bien financé est réservé à l’usage locatif.

Il y a donc eu une volonté de « surassurer » M. Alphonse D.

Ce point est toutefois discutable, car les montants empruntés sont tellement importants que la banque pourrait avoir exigé ces couvertures complémentaires dans le cadre d’une « analyse risque » du dossier.

Sauf que… s’il s’agit d’une exigence de la banque, alors ces couvertures complémentaires doivent être intégrées dans les assurances « obligatoires » et non pas les assurances « optionnelles / facultatives ». (Voir ci-dessous, pour mieux comprendre la nuance importante entre ces deux notions).

A titre d’information, ou de rappel, pour les financements d’acquisition de résidence principale, les établissements prêteurs exigent régulièrement les couvertures suivantes :

- DC : Décès

- PTIA : Perte totale et irréversible d’autonomie

- ITT : Incapacité temporaire de travail

- IPT : Invalidité permanente et totale

- IPP : Invalidité permanente et partielle (selon les banques)

- Arrêt de travail lié aux problèmes de dos et de maladies psychologiques (selon les banques)

Pour les financements d’acquisition à usage locatif, les établissements prêteurs exigent régulièrement les couvertures suivantes :

- DC : Décès

- PTIA : Perte totale et irréversible d’autonomie

Point n°2 :

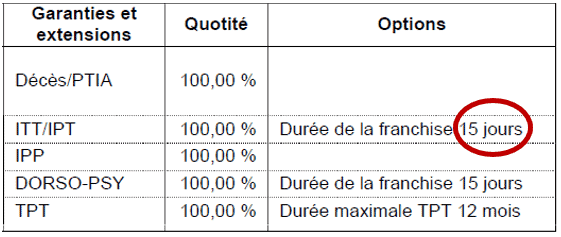

Le plus scandaleux, à notre sens, est le fait d’avoir réduit les durées de franchises à 15 jours sur les ITT et IPT au lieu du tronc commun à 90 jours.

Ce point passerait totalement inaperçu pour un client « lambda », qui ferait ses propres démarches en direct avec cette banque, sans prendre le soin de se faire accompagner par un professionnel des financements immobiliers.

C’est d’ailleurs parce que cela passe totalement inaperçu auprès d’un client lambda, que le mécanisme a été mis en place par cette banque.

99% des contrats d’assurance de prêt, qui sont dotés des couvertures ITT/IPT, sont associés à des durées de franchises de 90 jours. C’est d’ailleurs le tronc commun exigé par les banques

Il est très rare de ramener ces franchises à 60 jours, il est extrêmement rare de ramener ces franchises à 30 jours, alors à 15 jours…

Pour mettre une durée de franchise ramenée à 15 jours, il faut vraiment une demande spécifique du client.

Naturellement, plus on diminue la durée de franchise, plus on augmente le coût de l’assurance, et donc les marges du distributeur (et de l’assureur), alors quand le distributeur et l’assureur appartiennent à la même entrepise…

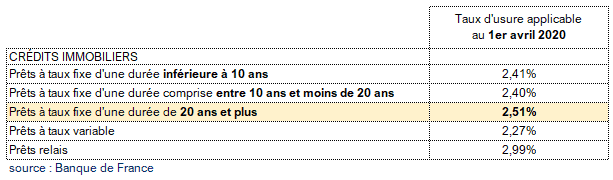

Le client, un peu informé, pourrait alors rétorquer : « Oui, mais si l’assurance est trop coûteuse, le TAEG du prêt serait trop haut et pourrait même dépasser le taux d’usure de la Banque de France ».

Bref, le client se sent rassuré car la loi française empêche un établissement prêteur d’éditer une offre de prêt si la TAEG dépasse le taux d’usure de la Banque de France (TAEG : Taux Annuel Effectif Global)

Sauf que … cet établissement (que nous ne nommerons toujours pas) a trouvé une petite astuce réglementaire magnifique pour leurrer le client, tout en créant des marges extrêmement confortables….

Rappel sur le Taux d’Usure de la Banque de France

Définition : Le taux d’usure correspond au taux maximum que tous les prêteurs sont autorisés à pratiquer lorsqu’ils accordent un crédit. L’instauration d’un tel seuil vise à protéger l’emprunteur d’éventuels abus.

Dans le cas d’Alphonse D., où le TAEG présenté est d’1,64%, donc très loin du taux d’usure (2,51%).

Attention, c’est maintenant que le tour de magie va s’opérer…

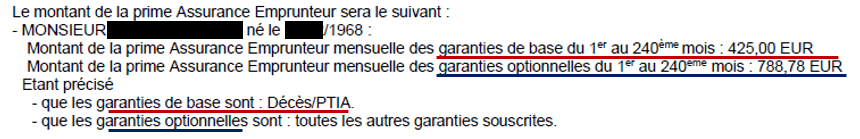

Voici une petite astuce que certains connaissent (trop) bien : Les garanties optionnelles / facultatives n’intègrent pas le calcul du TAEG, donc ça ne bloque pas l’édition des offres de prêt.

Ainsi, dans le TAEG présenté dans l’offre de prêt d’Alphonse D. (1,64%), la banque n’intègre que le coût des assurances obligatoires (soient les garanties de base) pour 102 000€ (240 mois x 425€)

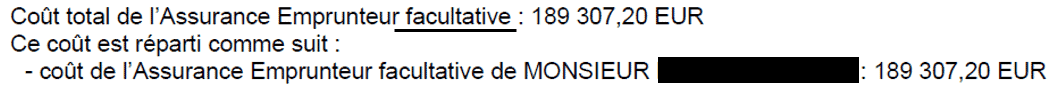

Le coût des assurances facultatives (soient les garanties optionnelles) (788,78 euros x 240 mois = 189 307,20€) n’intègre pas le TAEG, et n’est donc pas confronté à la loi du Taux d’usure…

Et un peu plus bas, dans l’offre de prêt, on peut trouver le coût de l’assurance « facultative ».

Il y a donc un coût réel de l’assurance souscrite à hauteur de : 102 000€ + 189 307,20€ = 291 307,20€

Si le coût des assurances dites « facultatives » avaient été intégré dans le TAEG, celui-ci aurait été égal à 2,64%, soit un TAEG totalement interdit par la Banque de France.

Il est aussi « amusant » de voir que le seul coût des assurances facultatives (189 307,20€) est supérieur au coût des intérêts (178 189,52€).

En conclusion, on pourrait penser que la banque a volontairement réduit les franchises des ITT/IPT à 15 jours pour gonfler un coût d’assurance de façon totalement anormale.

Revenons d’ailleurs sur une petite phrase que le conseiller bancaire de cet établissement a prononcé au client, pour qu’il signe rapidement l’assurance : « vous pourrez toujours changer l’assurance de prêt après le décaissement via la loi Hamon et/ou la loi Bourquin ».

Ce qu’il a oublié de dire au client, c’est que pour changer l’assurance emprunteur, il faut pouvoir présenter une assurance de prêt dont les couvertures soient au moins équivalentes au contrat que la banque a initialement validé.

Or, sur plus d’une centaine de contrats d’assurance de prêt sur le marché, il existe à ce jour à peine 2 contrats qui peuvent présenter des durées de franchises des ITT/IPT strictement inférieurs à 30 jours… (et ce ne sont pas les contrats les moins chers).

Nous connaissons le client, qui nous a consultés après avoir négocié cette offre de prêt auprès de son établissement bancaire.

Après notre analyse, le client est totalement atterré de voir à quel point sa confiance en cet établissement a pu être utilisée à ses dépens.

Nous ne le rappellerons jamais assez : il est crucial de se faire accompagner par un courtier en prêts immobiliers, recommandé, et que vous prenez le temps de rencontrer.

Mon Intermédiaire Financier a décidé de ne pas travailler avec cette banque depuis bien longtemps, en raison de ses pratiques commerciales douteuses et trompeuses, bien qu’elle soit leader en termes de parts de marché sur de nombreux départements.

Nous sommes tous des anciens banquiers et connaissons les pratiques commerciales des uns et des autres.

Nous avons opéré une forte sélection de nos partenaires bancaires, et nous allons pouvoir vous accompagner sereinement.