La Fiscalité des plus-values immobilières via une SCI (IR ou IS) !

Beaucoup d’emprunteurs souhaitent réaliser une acquisition via une SCI, et s’interrogent sur l’option fiscale. S’il s’agit de faire de la location meublée, il faudra réaliser une SCI avec un option fiscale à l’IS (de toute façon, si vous optez pour l’IR, avec de la location principalement meublée au travers d’une SCI, celle-ci sera requalifiée à l’IS) – article spécifique à venir

La fiscalité des plus-values évolue en fonction du régime fiscal de la SCI, celle-ci pouvant être soumis à l’impôt sur le revenu (IR) ou à l’impôt sur les sociétés (IS).

Quels sont les impacts réels ?

SCI avec l’option IR : Fiscalité des plus-values immobilières

Dès que la SCI vend un bien immobilier, les associés de la SCI sont fiscalisés sur les plus-values immobilières réalisées, selon le régime de l’impôt sur les plus-values immobilières réalisés à titre privé, et en fonction de leur quotité de parts détenus dans la SCI.

Plus d’informations techniques sur l’application de l’impôt sur la plus-value immobilière à titre privée (abattements, 19% + Prélèvements sociaux, cas d’exonérations spécifiques, etc…) : ICI

Quand un associé cède ses parts de SCI (on parle bien de la cession des parts et non pas de la cession du bien immobilier), ce dernier sera soumis à l’impôt sur les plus-values immobilières, selon l’évolution de la valeur des parts.

Ainsi, pour une SCI avec l’option IR, la plus-value immobilière s’estime en déduisant du prix de vente le prix d’acquisition majoré des frais liés à l’opération (détention depuis plus de 5 ans : forfait « Frais d’acquisition » pour 7,5% ou frais réels, forfait « travaux » : 15% ou frais réels)

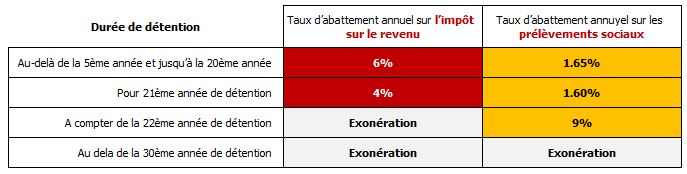

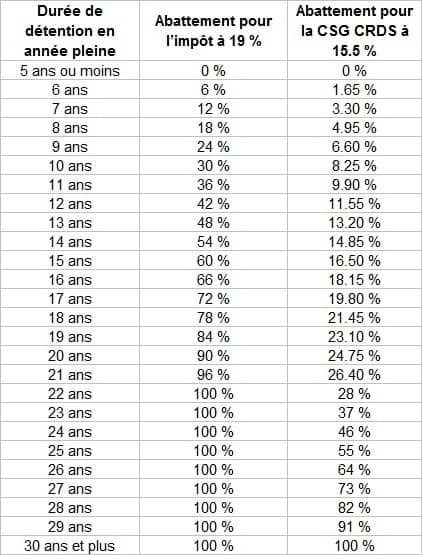

Le taux d’imposition est de 19%, et le taux des prélèvements sociaux s’élèvent à 17,2%, soit une imposition totale de 36,2%.

Attention toutefois à une lecture trop rapide, car le taux d’imposition et le taux de prélèvements sociaux ne s’appliquent pas forcément sur la même base, car les abattements progressifs sont différents sur l’impôt et sur les prélèvements sociaux.

La plus-value immobilière est exonérée d’impôt dès la 22ème année de détention

La plus-value immobilière est exonérée de prélèvements sociaux à compter de la 30ème de détention.

SCI avec l’option IS : Fiscalité des plus-values immobilières

Dans une SCI à l’IS, les plus-values engendrées sont soumises au régime des plus-values professionnelles.

L’ensemble des règles est développé dans l’article « impôt sur les plus-values professionnelles ».

La plus-value générée s’ajoute au résultat de la SCI, et est imposée à l’impôt sur les sociétés.

La plus-value ou moins-value est égale à la différence du prix de vente du bien et de la VNC (Valeur Nette Comptable).

En comptabilité, la VNC (Valeur Nette Comptable) est la valeur brute d’un actif, minorée du montant des amortissements et/ou des dépréciations.

La prise en compte des amortissements comptables va naturellement augmenter considérablement la plus-value fiscale réalisée sur le bien immobilier, il s’agit du point faible majeur de la SCI à l’IS.

Il faut donc étudier les gains procurés par les possibilités d’amortissement et les comparer au surcoût sur la plus-value de cession pour bien choisir entre IS et IR pour votre SCI.

Il n’y a pas d’abattement selon la durée de détention dans le cas d’une SCI à l’IS pour les plus-values immobilières.

Le montant de cette plus-value sera directement ajouté aux résultats de la SCI.

De ce fait, les bénéfices dégagés seront soumis à l’impôt sur les sociétés : 15 % jusqu’à 38 120 € puis de 33,33% au-delà de ce seuil.

Parallèlement, l’associé qui cède ses parts de SCI soumise à l’IS, sera bien imposé au régime de de l’impôt sur les plus-values professionnelles.

Pourquoi ? Parce que la SCI est une société à prépondérance immobilière (son actif est majoritairement constitué d’immobilier), le régime applicable à la cession des parts de la SCI soumise à l’IS est le régime de l’impôt sur les plus-values professionnelles.