Banque en Ligne et Prêt Immobilier (Attention, les pièges sont nombreux) !

Le cheval de Troie de certaines banques en ligne, ou l’une des plus grandes tromperies dans le secteur du prêt immobilier.

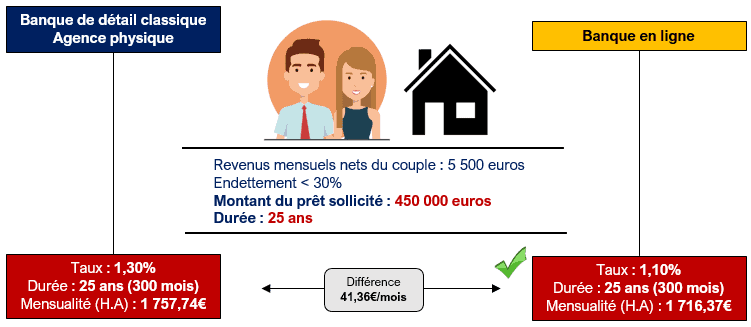

A – Ce que les clients voient

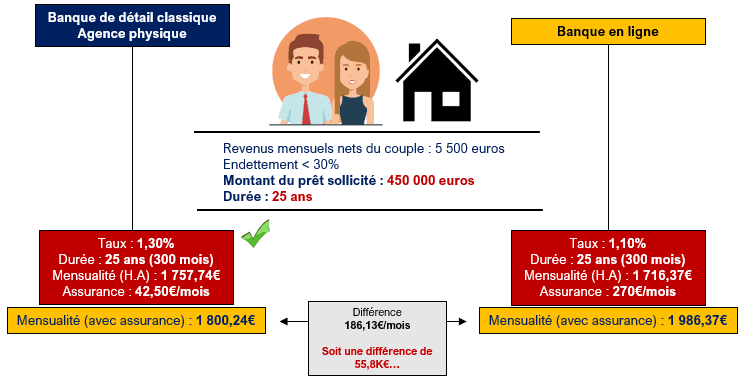

Il semble exister un écart relativement important entre les conditions de taux des banques en lignes et des banques de réseaux classiques.

Sur un profil identique, il est assez récurrent d’observer des écarts de taux de 0,15% à 0,20%, ce qui correspond à une différence de 41,36 euros par mois sur le cas suivant :

L’utilisateur ou client néophyte qui réalise une simulation sur une banque en ligne va s’arrêter à cette simple différence de taux, à ce constat qui lui semble factuel et assez limpide pour qu’il arrête son choix.

B – Voilà ce que les clients ne voient pas

1 – Les couvertures d’assurance proposées par les banques en lignes

En continuant la complétude du formulaire en ligne, et en restant pleinement focalisés sur les belles conditions de taux, les utilisateurs font défiler les étapes les unes après les autres, pour arriver rapidement sur la confirmation des conditions.

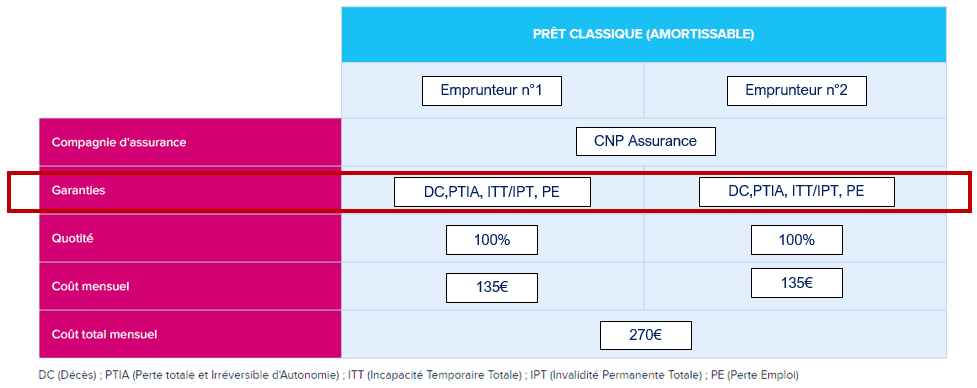

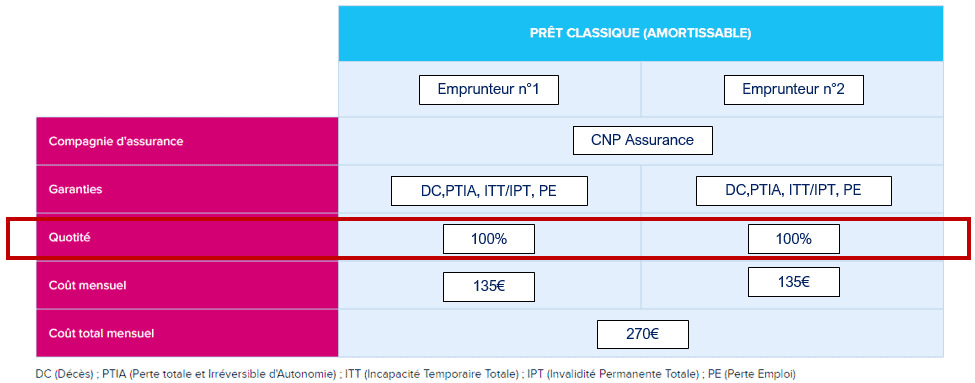

Au milieu des étapes, il y a le récapitulatif de l’assurance du prêt :

Cette banque en ligne va présélectionner et donc fortement recommander aux emprunteurs les couvertures suivantes :

- Décès

- Perte Totale et Irréversible d’Autonomie

- Incapacité Temporaire Totale (I.T.T.)

- Invalidité Permanente Totale (I.P.T.)

- Perte d’emploi

Cette banque en ligne a ajouté l’option « Perte d’emploi » totalement facultative, très cher, et malheureusement assez peu efficace (sauf pour assurer des marges importantes pour la compagnie d’assurance associée…).

Certains de ces établissements utilisent l’amalgame entre le terme « Incapacité et Invalidité Temporaire de Travail » et le terme « Perte d’Emploi » … qui n’évoquent pas du tout la même chose.

L’option Perte d’Emploi (PE) est une option totalement facultative, qu’on appelle aussi parfois, à tort, « assurance chômage ». Le principal inconvénient de l’option Perte d’Emploi, réside d’abord et avant tout dans le coût de cette prestation, extrêmement cher, notamment par rapport à la réelle couverture associée.

Par exemple, pour 350 000 euros empruntés, un assuré de moins de 45 ans paiera une cotisation mensuelle d’environ 80 à 90 euros, soit plus de 1 000 euros par an, uniquement pour cette option.

Outre la tarification excessive de cette option, il faut aussi préciser que l’activation de cette option facultative n’est pas aussi simple, ni aussi efficace, qu’on voudrait bien le croire…

Si l’emprunteur pense pouvoir bénéficier d’un soutien financier s’il perd automatiquement son emploi, il se trompe.

Les conditions d’activation sont très restrictives, associées à des contraintes importantes pour encadrer le versement des indemnisations (ou simplement pour éviter leur versement…)

L’assurance perte d’emploi couvre le plus souvent le licenciement économique. La démission, la rupture conventionnelle, le licenciement pour faute sont donc exclus.

Il existe des délais de carence importants : entre 6 mois à 12 mois avant d’être indemnisé, sans effet rétroactif.

Il ne s’agira pas, non plus, de percevoir une indemnisation totale, qui prendrait en charge l’intégralité de l’ancien salaire ou l’intégralité de la mensualité du prêt associé.

L’indemnisation est plafonnée, et la période d’indemnisation est limitée généralement de 6 à 9 mois.

L’assuré paye sa cotisation d’assurance Perte d’Emploi sur toute la durée du prêt, mais la durée d’indemnisation est restreinte.

Par ailleurs, il existe des clauses gratuites, dans les conditions générales de votre prêt immobilier, négociées par votre courtier MON INTERMÉDIAIRE FINANCIER, qui permettent de faire face à une situation de perte d’emploi, de façon bien plus économique que cette option.

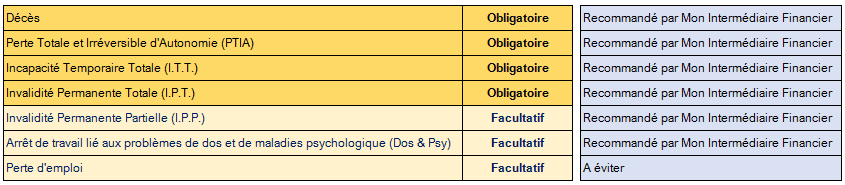

MON INTERMÉDIAIRE FINANCIER va préférer valider des options de couvertures plus larges, plus couvrantes et moins chers (et qui composent d’ailleurs le socle des couvertures exigées par les réseaux bancaires BNP, Société Générale, LCL et Banque Postale, etc.) :

- Décès

- Perte Totale et Irréversible d’Autonomie

- Incapacité Temporaire Totale (I.T.T.)

- Invalidité Permanente Totale (I.P.T.)

- Invalidité Permanente Partielle (I.P.P.)

- Arrêt de travail lié aux problèmes de dos et de maladies psychologique (Dos & Psy) sans condition d’hospitalisation (Atteintes discales et/ou vertébrales et leurs conséquences sans condition d’hospitalisation + Affections psychiatriques et leurs conséquences sans condition d’hospitalisation).

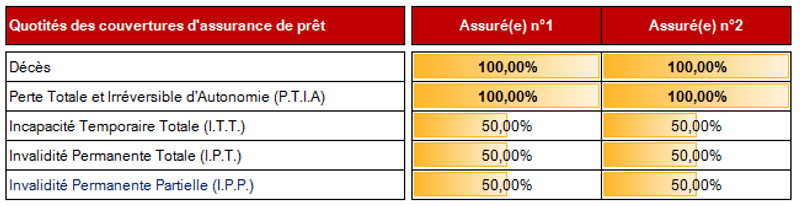

2 – Les quotités d’assurance proposées par les banques en lignes

Là aussi, la banque en ligne va présélectionner et donc fortement recommander aux emprunteurs d’être assurés à hauteur 100% chacun, et sur les couvertures pré cochées :

- Décès

- Perte Totale et Irréversible d’Autonomie

- Incapacité Temporaire Totale (I.T.T.)

- Invalidité Permanente Totale (I.P.T.)

- Perte d’emploi

L’argument cité par la banque en ligne sera littéralement la suivante :

« Pourquoi s’assurer à 100% ?

Votre prêt doit être assuré à 100%. Vous pouvez répartir cette quotité entre les deux emprunteurs. Toutefois, nous conseillons à chaque emprunteur de s’assurer à 100% pour plus de sécurité et une prise en charge totale en cas de sinistre d’un des deux emprunteurs. »

Merci pour cette évidence… oui assurer chaque emprunteur à 100% permet plus de sécurité…

L’eau mouille et le feu brûle, aussi… 😉

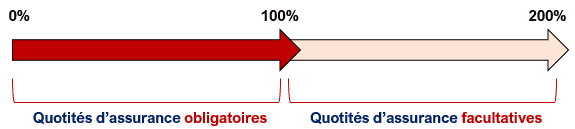

En fait, être assurés à 200% peut naturellement être un bon conseil, afin que les assurés soient réciproquement protégés. Mais, ce sont en fait les deux premières garanties (Décès + PTIA) qu’il convient d’assurer à 200%, et non pas toutes les couvertures….

Si les emprunteurs souhaitent une assurance à hauteur de 200%, il faudrait réaliser la répartition optimisée suivante :

MON INTERMÉDIAIRE FINANCIER va pouvoir vous accompagner avec une approche très personnalisée nommée « Une astuce pour être assurés à 200% à moindre coût ».

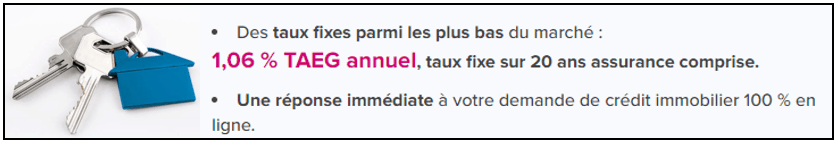

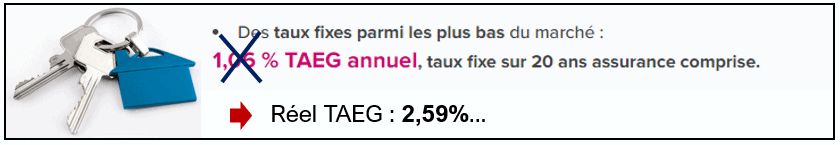

3 – Un TAEG totalement trompeur et illusoire

A titre d’exemple, voici une accroche commerciale pour attirer l’emprunteur, qui, par l’odeur alléchée d’une offre défiant toute concurrence, va s’engouffrer dans la complétude du formulaire en ligne.

Ici, l’emprunteur pense pouvoir prétendre à un prêt sur 20 ans avec un TAEG à 1,06%.

Le taux annuel effectif global (TAEG), appelé jusqu’en 2016 taux effectif global (TEG), est le taux qui prend en compte la totalité des frais occasionnés par la souscription d’un prêt, à savoir :

- Intérêts bancaires

- Frais de dossier bancaire

- Coût de l’assurance emprunteur obligatoire

- Frais de garanties (hypothèque ou cautionnement)

- Tous les autres frais liés à l’obtention du crédit (ouverture d’un compte bancaire, …).

C’est le mot « obligatoire » qui est intéressant.

Ce qui signifie que tous les éléments du prêt notifiés comme « facultatifs » n’intègrent pas le TAEG présenté, mais sera tout de même à payer par les emprunteurs…

D’une part, toutes les assurances dont la quotité est supérieure à 100% seront comptabilisées en assurances facultatives et ne seront donc pas mentionnées dans le TAEG.

D’autre part, les options d’assurances notifiées « facultatives » (exemple « Perte d’Emploi ») ne sont pas non plus mentionnées dans la tarification du TAEG.

Attention donc à ce leurre magnifique !

En intégrant tous les coûts réellement payés par les emprunteurs, et conseillés par la banque en ligne (options présélectionnées) dans un réel TAEG, celui-ci ferait plus que doubler :

Et dans le même esprit, nous vous invitons à lire l’article suivant « PRÊT IMMOBILIER ET ASSURANCE EMPRUNTEUR : UNE NOUVELLE PRATIQUE COMMERCIALE ABUSIVE DÉCELÉE ! » : https://monintermediairefinancier.fr/pret-immobilier-et-assurance-emprunteur-une-nouvelle-pratique-commerciale-abusive-decelee/

Certains emprunteurs pourraient faire l’erreur de se dire « je signe en l’état, et dès que le prêt sera décaissé, je ferai le changement d’assurance grâce à la loi Hamon ou la loi Bourquin ».

Pourquoi est-ce une erreur ? Parce que dans le cadre de l’application du dispositif Hamon et de la loi Bourquin, il faudra prendre au moins les mêmes garanties, avec les mêmes quotités d’assurance, si l’on souhaite que le nouveau contrat soit accepté par l’établissement bancaire. Ce qui signifie qu’il faudra accepter d’être surchargé en couvertures…et en quotités… ce qui se retrouvera dans le coût de la nouvelle assurance aussi…

C – Le vrai comparatif

Ainsi, en prenant en compte le coût réellement payé par les emprunteurs, les conclusions s’inversent :

Il est crucial de se faire accompagner par son courtier MON INTERMÉDIAIRE FINANCIER pour éviter ces pièges si difficiles à percevoir en tant que néophyte.

Dans ce cas-là (cas assez récurrent), il s’agit d’une économie de plus de 50K€ que permet l’intervention du courtier MON INTERMEDIAIRE FINANCIER

Nous contacter :

Téléphone : 06.51.19.92.95 / Ligne directe fixe : 01.81.51.66.62

Horaires d’ouvertures, du Lundi au Samedi : de 09h00 à 21h00